サラリーマンが副業で株式投資を始める前に知っておくべきこととは?

最終更新日:2022年11月18日

終身雇用が崩壊し、将来の安心を得るにはサラリーマンも資産形成をするのが当たり前の時代になりました。

2018年以降は政府の「副業解禁」の後押しもあり、従業員の副業を認める企業が増え始め、副業の選択肢も拡がっています。その中で「短時間で、勤務先が副業禁止でもできそう」と注目なのが株式投資です。ハイリターンが魅力ですがリスクもあります。

そこで今回は、会社員が副業で行う際の株式投資を始める前に知っておくべきポイントについて、以下のことを解説します。

「副業で株式投資を行う場合の重要ポイント」

「会社員に適した株式投資のやり方」

「株式投資を始める手順」

「副業で株式投資を行う場合のメリット・デメリット」

ぜひ、株式投資を副業で始める際の参考にしてみてください。

株式投資の銘柄を選ぶ方法については「副業の株式投資で良い銘柄を選ぶには?投資信託との違いや指標の見方まで解説」で解説していますので、あとで目を通してみてください。

副業で株式投資をする際に重要なポイント

投資を行うためには運用する一定の資金が必要です。また、会社員の場合は1日の多くを本業に費やす必要があり時間の制約があります。これらを考慮すると、副業で投資に取り組む場合には下記のポイントが重要になります。

・本業の収入が安定して入ってくる

・日中忙しくても継続できる投資方法

・長期的に動かさない余裕資金が作れる

本業の収入が安定して入ってくる

副業で株式投資に取り組む場合には、本業によって生活が維持できる点が重要です。なぜなら、株式投資は運用資金が多いほど利益額も増えていくため、毎月少額でも投資資金を追加できる状態が望ましいためです。

また、本業の収入で生活が維持できるということは、株式投資で損失を出した場合でも精神的な負担が少なくなります。損切りのようにマイナスを一定基準に達した段階で確定させるには、感情に左右されにくい状態で取引が行える方が有利になります。

他にも、ハイリスクハイリターンを狙いやすい点でも重要な要素となります。

本業と副業を両立させるコツは「副業と本業を両立させるコツ7選!失敗例と対策もご紹介!」で解説しているので、合わせてご覧ください。

日中忙しくても継続できる株式の売買・保有

会社員は本業があるため1日の多くは副業に取り組むことが困難です。これは株式投資の場合でも同様で、デイトレードと呼ばれる1日で売買を完結させるようなやり方はできない場合がほとんどでしょう。

こうした本業がある場合には、長期的な視点で株式の売買や保有をしていくのがポイントです。例えば、数年から数十年単位での運用であれば十分取り組んでいくことが可能です。

また、米国株のように国内では深夜帯に取引が行われるものであれば1週間〜数週間程度の期間で売買を行うことも可能です。

長期的に動かさない余裕資金が作れる

ここまでに解説した通り、副業として株式投資に取り組む場合には長期的な視点で毎月一定の金額を投資に回していくことが大切です。そのためには、長期間キャッシュ化ができないことを前提に考える必要があります。

銀行預金よりも株式投資に回す方が良いと考えられるならば、長期間動かさなくても良い余裕資金で運用していくようにしましょう。

会社員に適した株式投資のやり方

会社員のように、時間的な制限の多い状態でも合った投資方法があります。会社員が副業で取り組む投資で稼ぐには、具体的に以下の投資方法が適しています。

・売却益を狙った株式の積極投資

・複利効果を活かせる株式の長期保有

・確実性の高い投資信託

売却益を狙った株式の積極投資

安定収入がある会社員のメリットを活かして、副業の投資では少しリスクが上がる投資戦略を取ることで大きなリターンを狙っていくことも可能です。

株式を安いタイミングで購入し、一定の含み益が出たところで売却するのを繰り返していく投資方法です。デイトレードのように毎日は難しくとも、数週間〜数ヶ月の間隔で売買を繰り返すことで大きなリターンが可能です。

注意点として、リターンを狙いやすい分リスクも大きくなるため、感覚で売買を繰り返すと赤字が積み上がってしまいます。チャートの分析や企業価値を分析する知識をつけて、買い時や売り時を判断する力をつけましょう。

複利効果のある株式の長期保有

株式の長期保有は、デイトレードのように値動きを常に確認しなくても良いので会社員に適した投資方法です。長期的な視点で株式を運用することで、一時的な暴落にも対処しやすくなります。

暴落の際に株式を買い増すことで、平均取得価格を下げることができます。その結果、最終的にプラスとなり負けにくくなります。このように時間をかけて一度にではなく分散して株式を購入することをドルコスト平均法と呼ばれています。ポイントは一定の間隔で同じ金額で購入し続けることです。すると、価格が下がっている時には多く購入することになります。

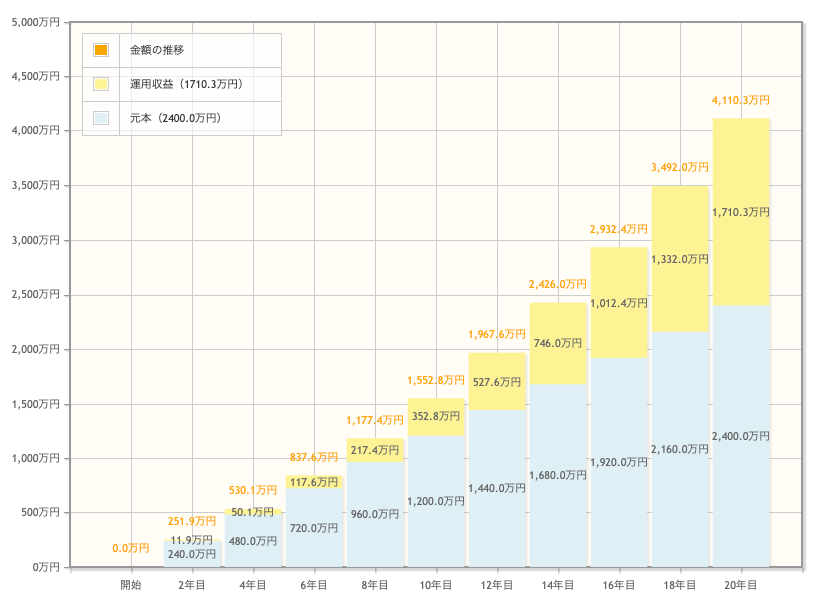

また、株式を毎月買い増して運用資金を積み上げていくことは、負けにくくなるだけでなく「複利」によって大きな資産となっていきます。複利とは、運用したことで得た利子も再投資に回すことで元本が増えていくことで、結果的に利子も増えていくことを指します。

例えば、以下のような場合には1,700万円ほどの利益が出ることになります。運用資金と合わせると約4,000万円にもなります。

<株式投資のシミュレーション>

毎月投資に回す資金:10万円

年間利益率:5%

運用期間:20年間

注意点として、株式の価値を分析できないといくら待っても株価が上がっていかないという事態になってしまうためファンダメンタル分析といった企業価値を分析できる知識が必要です。

確実性の高い投資信託・ETF

本業で忙しく、新たに学ぶのは時間が掛かるけれど早めに余裕資金を運用に回しておきたいといった場合は、プロに運用を任せる投資信託・ETFがおすすめです。

ETFと投資信託に大きな違いはありませんが、投資信託の方は商品数が多く銀行や郵便局でも取り扱われている特徴があります。ETFは手数料を抑えやすい点で有利なため、個別株の分析が出来る場合にはETFが良いかもしれません。

もちろんリスクは相応にあるため赤字になる可能性はありますが、市場の右肩上がりが続いている米国株の場合は特に検討したい投資方法です。

毎月少額でも積み立てていくことで、長期的に資産が増やしやすいため時間や知識のない会社員に適しています。知識がなくて自分で銘柄選定や運用を行うと確実に失敗するという場合には、プロに任せることを検討してみましょう。

有名なものだと「S&P500」と呼ばれる米国株式の代表的な500銘柄から算出された投資信託があります。米国株式市場の時価総額の約80%を占めているため、アメリカ経済の市場が右肩上がりの場合にはマイナスになりづらい堅実な投資が可能です。

注意点として、短期的にはわずかなリターンしか得られないため長期的な視点で運用資金を動かさない状態にしておく必要があります。

参考:ETFと投資信託の違いを教えてください - 日本証券業協会

株式投資は副業にはならない

「会社以外に、他で収入を得たら副業になるのでしょ?」と考える人は少なくないでしょう。

しかし、株式投資は「資産運用」で副業にはあたりません。本業の他にアルバイトをして給与収入を得るような、一般的な副業とは異なります。

憲法に規定された財産権を考えれば、勤務外の時間に本業に支障の出ない範囲で行っていれば、たとえ自社の従業員でも勤務先が個人の資産やその運用まで口を出せるわけがありません。

ですから、副業禁止を謳っている会社のサラリーマンでも、株式投資ならばできる可能性が高いのです。

ただし、金融情報や金融商品を扱うマスコミや金融機関等は、業務の性質から公平性を保つ必要があり「インサイダー取引防止」のため、株式投資が禁じられていることがあります。他にも上場企業へ勤務している場合も、インサイダー取引の関係で注意が必要です。

また、株式投資が副業に該当しないとはいえ就業規則で禁じられている場合もありますので、勤務先に確認を取るのが安心です。

会社に副業がどうしてもバレたくないという場合には「副業が会社にバレない方法とは?バレにくい副業も解説」でバレる原因を解説していますので参考にしてみてください。

副業で株式投資をするメリット

勤務先で副業が禁止されていても、資産運用として取り組む余地のある株式投資。

終身雇用制度の崩壊に振り回されて、本業の収入が頭打ちだったとしても、副業での収入が見込めるなら安心材料になります。

では、株式投資による具体的なメリットは他に何があるでしょうか?

・スキマ時間に取引できる

・銘柄によって株式優待を受けられる

・成長中の企業なら長期保有で株価も上昇しやすい

・節税できる

順に見ていきましょう。

スキマ時間に取引できる

株式投資は、実は、ポイントを押さえたやり方さえわかってしまえば「スキマ時間」でできます。朝の通勤時間にスマホアプリで株価をチェック、休憩中の2〜3分での取引も可能です。

また、あらかじめ株価等を指定する売買注文の設定もできますし、夜間取引ができる証券会社もあります。

銘柄によっては株主優待が受けられる

基準日に保有していることにより、銘柄次第では「株主優待」が受けられます。

飲食できるチケットや、商品の詰め合わせが保有株式数に応じて株主に送られてくる場合もあり、各企業が株主獲得のために工夫しています。

中には株主優待の品を揃えて生活している強者の株主もいて、メディアでも紹介されています。

成長中の企業なら長期保有で株価も上昇しやすい

短期売買の手法とは異なり、「バイ・アンド・ホールド」という長期間「株の放置」を推奨する投資手法もあります。

銘柄を正しく選べば、企業が成長し株価も上昇、多額の売却益が見込める楽しみがありますし、保有期間には株主優待の他に配当金もコンスタントに得られます。

節税できる

株式投資益は分離課税です。累進課税とは違い、税率が一律20.315%が適用されます。そのため、収益額が多くなるほど有利です。損失も3年間は損益通算ができて課税額を減らせます。

株式投資は、非課税期間のあるNISAを利用することでさらに節税できます。NISAでは年間120万円を最長5年間、積立NISAでは年間40万円を最長20年間、非課税で投資できます。

副業をしながらできる節税には、ふるさと納税やiDeCoなどもあります。副業でもできる節税については「サラリーマンでもできる税金対策!副業を始めるなら節税も意識しよう」で詳しく解説していますので、参考にしてみてください。

株式投資のデメリット

株式投資には、前述で挙げたように実働が少ないため本業があっても取り組みやすく節税の点でもメリットがあります。

しかし、その反面デメリットがあるのも事実です。例えば、労働の対価を得る場合にはプラスにしかなりませんが、株式投資の場合は赤字になることもあります。他にも以下に挙げるようなデメリットがあります。

・株式投資の方法によっては時間を取られる

・株式優待を狙う場合、初期投資がかかる

・市場の変動によっては大幅な赤字になる

順に解説していきます。

株式投資の方法によっては時間を取られる

毎日売買を繰り返すデイ・トレードのイメージが強い株式投資。確かに短期での投資手法は、市場の開いている平日午前9時から午後3時までは本業の仕事のある会社員には難しそうです。

しかし、前述のバイ・アンド・ホールド、慣れたらスイング・トレードといった中・長期で取引をする手法なら、それほど取引に時間がとられる問題はありませんし、余裕のある夜間に取引ができる証券会社もあります。

投資手法については「副業トレーダー必見!株式投資は3つの投資方法で効率的な運用を」で詳しく解説していますので、あとで目を通してみてください。

株式優待を狙う場合、初期投資がかかる

日本株の売買単位は100株が1単元となっています。

1単元に満たない「単元未満株」の取引ができる証券会社もあり、投資額を抑えられる魅力もありますが、株主としての権利行使には単元株式が必要です。

つまり、株主優待や配当金は、単元株を持たないと受け取れませんので、もし株主優待や配当金を受け取りたい場合はその分の初期投資(1株の株価×100株の資金)が必要になります。

市場の変動によっては大幅な赤字になる

思わぬ社会情勢等によって株価が影響を受け大幅に暴落・暴騰することで、せっかく投資をしても大きなマイナスを一時的に抱えることも、可能性としては考えられるでしょう。

また、1日の値幅制限が日本株にはありますので一定程度の変動で留められますが、米国株にはありません。

ただ、予想外の株価変動にも対処方法がありますので、事前に株式投資について学び、備えておければ、逆に大きなチャンスにできる可能性もあります。

株式投資について学ぶ場合には、独学だけでは情報が偏るためプロによる実践的な方法を知っておくことも大切です。独学の危険性については「副業したいけど、【独学】の意外な危険性とは?」で解説していますので参考にしてみてください。

株式投資を始めるまでのステップ

ここからは、実際に副業で株式投資を始めるための手順を解説していきます。

①取引口座を開設する

株式の取引は証券会社を通じて行いますので、まず口座を開設します。

ネットのランキングを見れば、良さそうな証券会社はすぐに見つかるでしょう。手数料やパソコンの取引画面、スマートフォン用アプリの使いやすさは気になるポイントです。

取引口座については、特定口座と一般口座があります。特定口座は、証券会社が1年間の損益を計算して年間取引報告書を作成してくれます。そのため、基本的には特定口座(源泉徴収あり・なし)を選択して、確定申告をスムーズに行えるようにしておくのがおすすめです。

ただし、一般口座や他社の特定口座との損益通算、損失分の繰上控除をするには確定申告が必要です。

証券会社によって取扱銘柄数や手数料の条件に違いがあります。おすすめの証券口座については「株式投資を始めるなら証券口座は〇〇で開設しよう!おすすめ3選」で解説していますので、参考にしてみてください。

②口座へ入金する

口座の開設が完了したら、次は投資資金を入金します。

銀行口座からの振込の他、ネットバンキングでリアルタイムに即時入金、提携銀行やコンビニATMからの入金、定期的に指定銀行口座から引落し等、証券会社によって様々な入金方法が用意されていて便利です。

尚、口座には余剰資金を入金するようにし、余裕をもって取引をしましょう。

③株式を購入する

基本を学び、応援したい企業や株価が上昇しそうな銘柄が選べたら、資金の範囲内で株を買いましょう。

「買い」でエントリーして株価が上がった時点で売れば、差額が売却益になります。レバレッジをかけることもできます。「買い」の他に、先に「売り」注文を出してから安くなった時点で買い戻す「空売り」という手法もあります。

④(場合によっては)株式を売却する

購入よりも難しいのが株の売却です。短期での株式取引は 5%、中長期なら10%のプラスを売却目標にしましょう。ただし、株価は期待とは逆に下がるかもしれません。

プラス転換を待つよりも、一定の損は仕方ないと割り切って「損切り」というマイナスでの売却を考えた方が、次の投資機会がムダにならずに良いとの考え方もあります。

⑤年間20万円超の利益が発生したら確定申告する

株取引で年間20万円(被扶養者は38万円)を超える利益が出たら、基本的に所得税の確定申告が必要ですし、それ以下でも住民税申告が必要です。

確定申告については簡単に記帳から申告まで出来るクラウドサービスがいくつもありますので、活用すると良いでしょう。

クラウドサービスを使わない場合は、国税庁HPにある「確定申告書作成コーナー」で申告ができます。

確定申告については「【保存版】副業するなら確定申告!超カンタン解説」で解説していますので、合わせてご覧ください。

副業で株式投資を始めるときのQ&A

副業で株式投資を始める際には、さまざまな疑問が生まれてくるはずです。ここからは、我々のアカデミー受講生からよく質問のある疑問を挙げて回答していきます。

Q. 副業は会社にバレますか?

A. ポイントは住民税です。住民税が勤務先給与から天引きされる場合(特別徴収)、前年の給与支払報告書を元に、市区町村が住民税額を決め、勤務先に納付通知をします。

その額が不自然に高いと、「何かをしている」のが勤務先にわかるのです。

しかし、株式投資分の住民税額通知を避ける方法はあります。

・特定口座(源泉徴収あり)を選択することで、証券会社が税金を納めてくれるため会社にバレにくくなる

・確定申告(または住民税申告)の際、住民税の徴収方法を「自分で納付」(普通徴収)とすれば、株式投資分の税額は自分に通知されるため会社にバレにくくなる

・NISA口座で株式を運用すれば、税金が発生しないため会社にバレにくくなる

副業が会社にバレる原因と納税方法については「「住民税」で副業が会社にバレる理由と副業収入を得た場合の納税方法を解説」で詳しく解説しています。

Q. 株式投資でどれくらい儲けられますか?

A. 株式投資にどの程度の金額や時間を使えるのかによって異なります。

長時間トレーニングを積めれば、実践的な取引が早期にできるようになり、投入できる資金が大きければ、銘柄選びにも幅が出ます。

いきなり億万長者を目指さず、まずは投資額の5%程度の利益を複利で増やすのを目標に。地道に、本業に影響のない程度で取り組みましょう。

Q. 確定申告はしないといけませんか?

A. 株式投資での年間収入が20万円(被扶養者は38万円)超なら確定申告が必要ですが、無申告では適正な納税プロセスが踏めず、脱税になってしまいます。

それを避けるには、前述のように「特定口座」の「源泉徴収あり」を選んでおけば、証券会社が納税までしてくれますので安心です。

しかし、株式投資で損が出た時こそ確定申告をすることで一般口座や他社の特定口座との損益通算や、損失分の繰上控除ができてお得です。物は考えようですね。

20万円ルールについては「サラリーマンが絶対におさえておきたい「20万円ルール」徹底解説!」もおすすめです。

まとめ

今回ご紹介した株式投資は、一般的な「副業」とは異なる「資産運用」の扱いになり、副業禁止企業に勤務するサラリーマンでも取り組みやすさがあります。

株式投資の気になるメリットとデメリット、勤務先にバレるポイントとなる住民税の納税方法もお伝えしました。

勤務先給与と比べ、株式投資の「伸びしろ」には夢があります。

しかし、それを手にするには正しく運用できる実力を身につける必要があります。独学で学ぶことも大切ですが、プロから実践的なノウハウを偏りなく聞くことも重要な投資です。

副業アカデミーの株式投資講座では、相場歴10年以上の現役トレーダーが、そのノウハウをお伝えしています。数万円を節約して大きな損失を出すよりも、正しい実力を身につけて小さな損失で済ませられるようにするための自己投資も検討してみてください。

株式投資の無料セミナーも定期的に開催しています。ぜひ活用してみてください。

また、今なら下記のページからLINE@やメルマガに登録していただくと副業の始め方(ガイドブック)やセミナーを収録した動画を無料でプレゼント中です。セミナーの参加が難しい場合には下記へ登録して、収録された動画をご覧になれます。

おすすめ記事

副業の株式投資で良い銘柄を選ぶには?投資信託との違いや指標の見方まで解説

初心者でも負けにくい株式トレードとは?副業投資家が損失を最小限に抑えて勝ちやすくする方法を解説

株式投資を始めるなら証券口座は〇〇で開設しよう!おすすめ3選

【解決】投資は副業じゃない?ってホントなの?会社にバレにくい投資方法も解説

サラリーマンでもできる税金対策!副業を始めるなら節税も意識しよう

【永久保存版】個人投資家の9割が勝てない3つの理由と負けない為の秘策大公開‼︎

今後の日本株で勝つために知るべきトレード手法大公開‼︎【株式投資】

【株式投資基礎】移動平均線の本質と勝率を劇的に上げるトレード徹底解説‼︎